‘Vette jaren voor woonwinkels en groothandel in meubels nog niet voorbij’, zo luidt de kop van het bericht over het laatste economische rapport van ING over de toekomst van de woonbranche. Het hele onderzoek leest u hieronder. ING geeft een duidelijk beeld over hoe het gaat in de woonbranche. Maar dat die woonbranche vooral ook online floreert is ook interessant. Lees dit rapport echt tot het eind, want daar vind u nog 4 trends om rekening mee te houden.

BRON: www.ing.nl

De omzet in home & living floreert. De corona lockdowns hebben de online omzet een nieuwe impuls gegeven. Ook de trend van verduurzaming is versneld. Verstoringen in de toeleveringsketen zullen een tijdelijke impact hebben op de sector.

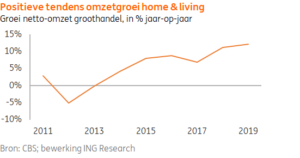

Groothandel: stijgende lijn omzetgroei

De omzet in de groothandel home & living kent al sinds 2015 een positieve ontwikkeling. In 2018 en 2019 was de toename zelfs meer dan 10%. De omzet in de groothandel woninginrichting bedraagt circa € 4,5 miljard. Voor de omzet in de groothandel woninginrichting heeft het CBS voor 2020 nog geen kwartaal- of jaarcijfers gepubliceerd, maar de positieve ontwikkeling voor de omzet in de woonwinkels wijst erop dat ook in het afgelopen jaar de home & living branche relatief goed gepresteerd heeft.

Detailhandel: relatief hoge omzetgroei sinds 2015

De omzet in de retail home & living is hoger dan in de groothandel en bedraagt volgens het CBS circa € 8 miljard. De omzetontwikkeling van woonwinkels fluctueert meer dan gemiddeld in de detailhandel. De periode 2009-2014 was een magere periode voor woonwinkels met een gemiddelde omzetkrimp van 3% per jaar. In deze periode daalde de particuliere consumptie evenals het aantal verkochte woningen en de huizenprijzen. Daarna draaide dit om en sinds 2015 zijn het vette jaren voor woonwinkels, met een gemiddelde jaarlijkse omzetgroei van 6%, het dubbele van de gemiddelde groei in de retail. De dip in de omzetgroei in 2018 was het gevolg van de 5% daling van het aantal verhuizingen als gevolg van de krappe woningmarkt.

Woonwinkels: 8% omzetgroei in 2020, lichte krimp in 2021 door lockdown, weer groei in 2022

2020 was ondanks de lockdowns met 8% omzetgroei een prima jaar voor Nederlandse woonwinkels. In maart, april en december waren winkels gesloten en kromp de omzet met gemiddeld circa 7%. In andere maanden (mei, juni en september) werd er echter weinig uitgegaan en veel geklust, met als gevolg juist omzetstijgingen van ongeveer 25%. Door de tweede lockdown startte 2021 met forse omzetdalingen. In de periode maart-mei herstelde de woonbranche en bedroeg de gemiddelde omzetgroei 12%. De verwachting is dat ondanks de lange lockdown aan het begin van het jaar de omzet in 2021 maar iets (-1%) onder de exceptioneel hoge cijfers van 2020 zal blijven. In 2022 is er weer groei. Vooral dankzij de hoge omzetgroei in het eerste kwartaal van 2022 t.o.v. het vanwege de lockdown slechte eerste kwartaal in 2021 kan een omzetgroei van enkele procenten worden gerealiseerd.

Home & living koploper in groei online

De online omzet in het segment woninginrichting is in 2020 en 2021 geëxplodeerd. Volgens de Thuiswinkel Markt Monitor liet het segment home & living in het eerste halfjaar van 2021 de sterkste groei binnen de gehele retail zien in zowel het aantal aankopen (+50%) als het bestede bedrag (+59%). Het online aandeel in de omzet op basis van producten steeg van 8% naar 18% en op basis van bestedingen van 20% naar 31%. Pindata van ING laten zien dat in september de onlinebestedingen nog altijd 70% hoger liggen dan voor het begin van de pandemie.

Ontwikkelingen die door de coronapandemie zijn versneld

De twee belangrijkste trends die al vóór de coronapandemie voor een geleidelijke evolutie zorgden in onder meer de sector ‘home & living’ waren digitalisering en verduurzaming. De pandemie leidde echter tot een revolutie van de ontwikkelingen op dit gebied. Daarbovenop kwamen de problemen in de toeleveringsketen, die tot op de dag van vandaag spelen.

Meer digitale klantreizen en dus meer data

Van oudsher liep de ‘home & living’ sector achter in digitalisering (vooral e-commerce, maar ook e-fulfilment) maar tijdens de coronacrisis is een inhaalslag gemaakt. Dit heeft er volgens GfK toe geleid dat twee derde van de consumenten de zoektocht naar een product of dienst vaker online doet. Ruim een kwart geeft zelfs aan dat zij de fysieke winkel heeft ingeruild voor online. Ondernemers hebben als reactie hierop hun businessmodel aangepast: ze zijn meer data gaan gebruiken, hebben hun webshops ge-upgrade en hun warehouse management systeem vernieuwd. Ook zijn nieuwe tools gemaakt om het de klant gemakkelijker te maken toch hun woonspullen te kunnen blijven kopen. Diverse innovaties zullen blijvertjes zijn in het zoek- en aankoopproces van meubels en woonaccessoires.

Box: innovaties in de digitale klantreis

– digitale showroom: het online zetten en laten zien van je complete aanbod kost een fractie van een stand op een internationale beurs

– de ‘furniture viewer’: door Augmented Reality techniek kan je in 3D zien hoe een meubel in je eigen woonkamer staat

– de snelle keuze hulp: in een aantal clicks wordt op basis van je voorkeur het aanbod gefilterd van duizenden naar bijvoorbeeld 5 stoelen, videogesprekken met klanten, campagnes via social media zoals Instagram met door gebruikers gegenereerde inhoud.

Omnichannel strategie voor alle winkels een must

Dit wil niet zeggen dat de fysieke winkel geen rol meer speelt in de home & living branche. Een ruime meerderheid blijft de producten in de winkel bekijken, uitproberen en kopen, maar er is dan vaak al een uitgebreide digitale klantreis afgelegd. De omnichannel strategie blijft volgens de meeste wholesalers en retailers ondernemers de basis voor hun verdienmodel. Fysieke en online verkoop vullen elkaar aan en idealiter worden synergievoordelen bereikt. Een makkelijk vindbare en aantrekkelijke webshop trekt mensen na een check of de artikelen op voorraad zijn naar de ‘stenen winkel’, waar de kopers kunnen uitproberen en persoonlijk advies krijgen. Andersom zullen aantrekkelijke etalages en showrooms de potentiële klant naar de webshop leiden, zeker voor meubels die niet in de fysieke winkel aanwezig zijn. Online bestelgemak en thuisbezorging moeten dan uiteraard op orde zijn.

Eigen data en voorraad goud waard voor groothandel

Een nieuw onderdeel van het businessmodel van groothandels was de afgelopen jaren al het aanbieden van dropshipping. Hierbij biedt de retailer het product online aan en houdt de groothandelaar niet alleen zoals vaker gebruikelijk de voorraden, maar levert bovendien de producten rechtstreeks aan de consument (vaak in de doos van de retailer). Voordeel voor de retailer is dat hij daardoor een breder assortiment kan laten zien. Door dropshipping wordt de logistiek voor de groothandel complexer, maar voor de consument fijnmaziger. Voordeel voor groothandelaren is dat ze dankzij de toegenomen hoeveelheid data hun klanten in de retail optimaal kunnen faciliteren. Een voorbeeld daarvan is een verbeterde e-commerce propositie. Binnen de keten zie je echter ook dat dankzij die data, groothandels in toenemende mate sturen op hun eigen voorraad en consumenten rechtstreeks gaan benaderen, waardoor de detailhandel wordt overgeslagen.

Van corona- tot containercrisis

De stremmingen in de supplychain hebben ook de home & living branche geraakt. Tijdens de eerste lockdown begin 2020 reageerden ondernemers in deze sector nog heel verschillend: de ene groothandelaar ging vol in de remmen, de ander juist vol in de aanval, bijvoorbeeld door juist meer producten te bestellen of meer leveranciers in te schakelen. In de loop van 2021 werden echter vrijwel alle groothandelaren geraakt door de tot recordhoogtes opgelopen containerkosten. Eind oktober was de FBX index nog altijd boven de 10.000 dollar, voor de coronacrisis was dat circa 1.500 dollar. Op het traject Shanghai-Rotterdam ligt het niveau zelfs op bijna 15.000 dollar. Ondernemers hebben ingespeeld op de kwetsbaarheid in de toeleveringsketen door assortiment en kostprijzen opnieuw onder de loep te nemen, met hogere voorraden te werken en soms meer te laten produceren in Europa.

Reshoring niet altijd goedkoper, wel duurzamer

Hoewel enkele bedrijven reshoring, waarbij productie (deels) in Europa plaatsvindt en niet meer in Zuidoost-Azië, sinds het begin van de coronacrisis al toepassen, blijkt dit niet voor alle bedrijven weggelegd. De prijs-kwaliteitsverhouding van bijvoorbeeld in Turkije, Roemenië of Portugal geproduceerde goederen valt volgens ondernemers nog al eens tegen. Machines en mensen zijn goedkoper in Zuidoost-Azië en de kennis is er op orde. Bovendien kunnen enkele grondstoffen of onderdelen soms alleen door specifieke regio’s in China worden geleverd, waardoor de toeleveringsketen uiteindelijk even lang blijft. De groothandel in woninginrichting genereert volumineuze transporten over grote afstanden, met veel verpakkingsmateriaal. Reshoring beperkt weliswaar deze transportkosten, maar de hogere overige kosten maken de producten voor grote groepen woonconsumenten toch te duur. De voorlopig hoog blijvende transportkosten zullen ondernemers die toch al wilden verduurzamen echter wel stimuleren om tot reshoring over te gaan. Naar verwachting dalen voor containervracht de spotprijzen op weg naar 2023, maar blijven ze voorlopig hoger dan in de jaren voor corona. Momenteel zijn bovendien de hoge prijzen voor metaal, hout en plastic een trigger om te kiezen voor andere, duurzamere materialen en de hoge prijzen voor verpakkingsmateriaal voor productie dichterbij.

Box: voorbeelden van verduurzaming

– het verduurzamen van bedrijfsruimtes en vervoer en het hergebruik van verpakkingsmateriaal is vaak de eerste stap, soms volgt hergebruik van materialen, zoals het gebruik van gerecyclede plastic flessen in stoelen of als matrasvulling

– het laten produceren van onderdelen in Azië en het assembleren in Nederland bespaart transportruimte en leidt tot minder vervoersbewegingen

– steeds meer groothandelaren sluiten zich aan bij het keurmerk amfori BSCI. Via dit netwerk worden onder meer Aziatische leveranciers ge-audit.

Toekomstige ontwikkeling home & living

Digitalisering en duurzaamheid zullen de komende jaren zeker een rol blijven spelen in de ontwikkeling van de home & living sector. De verstoringen in de supplychain hebben mogelijk een meer tijdelijke impact. Vier trends kunnen worden verwacht:

Thuiswerken en online bestelgemak blijven

Tijdens de lockdowns werd er volop geïnvesteerd in eigen huis en tuin. Ook na corona zullen meer mensen vaker thuis blijven werken en hun huis hierop inrichten. Bovendien bleek meer dan ooit tevoren het gemak van het scrollen en vergelijken op je mobiele telefoon van enorme assortimenten aan woonartikelen plus het snel bestellen en bezorgen. De verwachting is dat een deel van de consumenten hun steeds kostbaarder vrije tijd meer zal blijven waarderen dan voor corona. Bestedingen aan ‘home & living’ zullen mede dankzij het gemak en de snelheid van online bestellen de komende tijd daarom op een hoog peil blijven.

Andere rol voor ‘stenen’ winkels

Omnichannel is de toekomst en de toegevoegde waarde zit in de wisselwerking tussen fysiek en online, waarbij het gebruik van beschikbare data een sleutelrol vervult. Fysieke woonwinkels blijven dan ook zeker bestaan. In de periode 2007-2019 is het aantal lampen- en tapijtwinkels met ongeveer 30% en het aantal meubelwinkels met 15% gedaald, terwijl het aantal winkels in de categorie woninginrichting algemeen met 35% toenam. In 2020 en 2021 is het aantal winkels redelijk constant gebleken dankzij de gunstige omzetontwikkeling en de overheidssteun. ‘Stenen’ woonwinkels krijgen in de toekomst deels een andere rol en zullen waarschijnlijk selectiever bezocht worden. Grotere woonwinkels kunnen bovendien met minder vierkante meters af, omdat ze minder meubels hoeven te laten zien aangezien de digitale showroom 100% gevuld is. Een nevengevolg is dat er in de toekomst mogelijk meer stadswinkels en minder winkels op perifere locaties zullen zijn. In de fysieke winkels zullen vooral de ‘hardlopers’ en de direct mee te nemen accessoires te zien zijn, evenals gestylede woonkamers die de klanten kunnen inspireren. Kleinere woonwinkels zullen zich moeten onderscheiden met een sterke ‘branding’ of product- of klantspecialisatie.

Internationalisering en meer samenwerking

Dankzij digitalisering en data is de stap naar internationalisering gemakkelijker te maken dan als er alleen fysieke winkels zijn. Digitalisering is echter ook een kapitaalintensief proces. Bovendien worden de designcycli van meubels net als in de mode korter, wat de kosten verder opdrijft. In de relatief gefragmenteerde home & living markt zal er dan ook naar verwachting meer samenwerking in de keten ontstaan, onder meer in data-analyse, en mogelijk ook een consolidatieslag.

Kortere èn duurzamere keten

Meer duurzaamheid valt behalve via hergebruik ook te behalen via de aanvoerketens. Het risico van niet-levering of te late levering wordt geminimaliseerd door voorraden op te bouwen en schakels in de keten over te slaan. Dit kan door niet alleen eerder, maar ook meer regionaal gespreid en veelal dus dichterbij te bestellen. Dat is de belangrijkste les van de lockdowns geweest voor de home & living sector. Als je als groot- of detailhandelaar een kortere keten weet te combineren met een duurzamere keten, dan sla je bovendien twee vliegen in één klap.

ING Research – www.ing.nl